Portfolio FIRE: Wybierz jedno z nich i przejdź wcześniej na emeryturę

11 przykładów alokacji aktywów FIRE z 10-letnim backtestem

Idealne portfolio FIRE zależy od Twojego wieku, tolerancji na ryzyko, rodzajów ryzyka, które bierzesz pod uwagę, a nawet od tego, do jakich aktywów masz dostęp. Nie martw się. Jesteś we właściwym miejscu. Przeanalizuję 12 różnych portfeli, od klasycznych rekomendacji po alternatywne podejścia, obejmując potrzeby większości inwestorów i dając Ci wiedzę potrzebną do dostosowania ich do Twoich preferencji.

Spis treści

Czym jest FIRE?

FIRE (Financial Independence, Retire Early - Niezależność Finansowa, Wczesna Emerytura) to ruch, w którym ludzie agresywnie oszczędzają i inwestują, aby zbudować wystarczający majątek do przejścia na wcześniejszą emeryturę i życia z inwestycji, osiągając wolność od tradycyjnej pracy.

Reguła emerytury 25X

Aby przejść wcześniej na emeryturę, potrzebujesz wystarczającego kapitału. Powszechna mądrość mówi, że dla dobrze zaprojektowanego portfela bezpieczna stopa wypłat wynosi 4% rocznie. Oznacza to, że portfel 25 razy większy niż Twoje roczne wydatki nigdy nie powinien się wyczerpać. Niektórzy twierdzą, że to zbyt pesymistyczne, i 5% też jest w porządku. Świetnie, ale zebranie nawet 20-krotności rocznych wydatków to nie lada wyzwanie.

Podejście FIRE ma dwie części:

- Ograniczenie wydatków tak, aby roczne wydatki nie były większe niż to konieczne.

- Wprowadzenie wszystkich zaoszczędzonych pieniędzy do pracy na rynku.

Sprawdź nasz nowy Kalkulator FIRE →

Czym jest portfolio FIRE?

Czym różni się portfolio inwestycyjne FIRE od innych rekomendacji portfelowych? Kluczowa jest litera “E” — cel przejścia na emeryturę “wcześnie” sprawia, że FIRE jest bardziej agresywną strategią niż to, co wybiera większość ludzi.

Aby osiągnąć ambitny cel wcześniejszej emerytury, musisz zaakceptować wyższe ryzyko. Samo kupowanie obligacji rządowych i funduszy wzajemnych w swoim banku nie doprowadzi Cię tam. Nie martw się, nie rozważamy ryzyka utraty oszczędności życia, ale tylko pewnej krótkoterminowej zmienności cen do zniesienia. Potrzebujesz jednak wysokiej ekspozycji na zdywersyfikowane, niskokosztowe aktywa wzrostowe.

Wzrost

Akcje są domyślnym aktywem wzrostowym do rozważenia. Z wielu powodów powinniśmy też zauważyć Bitcoin, złoto i nieruchomości, ale podstawowe portfolio FIRE opiera się na akcjach. Całkowicie wykluczę nieruchomości, ponieważ mimo oferowania wystarczających długoterminowych zwrotów, przy typowym dochodzie klasy średniej niekoniecznie umożliwią Ci przejście na emeryturę “wcześnie”, a zarządzanie nimi jest moim zdaniem i tak pracą. Chcesz inwestować w akcje, i nie mam na myśli kupowania NVIDIA—chcesz się zdywersyfikować.

Dywersyfikacja

Dywersyfikacja jest głównym celem budowania portfeli zamiast inwestowania w pojedyncze aktywo. Złotym standardem osiągnięcia tego jest inwestowanie w ETF-y i fundusze wzajemne, które są już koszykami innych aktywów. W ten sposób możesz pozostać dobrze zdywersyfikowany, zarządzając tylko kilkoma różnymi różnymi “tickerami”.

Na przykład, inwestując w VT (Vanguard Total World Stock ETF), inwestujesz w tysiące firm na całym świecie. Nadal jesteś narażony na wahania rynkowe, ale nie na ryzyko bankructwa pojedynczej firmy, które mogłoby zniszczyć Twoją inwestycję. Równie ważne jest to, że pozostajesz neutralny sektorowo i zyskujesz ekspozycję zarówno na rynki rozwinięte, jak i wschodzące na całym świecie. Istnieje wiele ETF-ów i funduszy wzajemnych śledzących konkretne nisze, czego chcesz unikać. FIRE nie polega na obstawianiu rynku, ale na bezpiecznym i pewnym osiągnięciu pożądanego stylu życia. Z VT nie grasz w grę wybierania akcji, zamiast tego inwestujesz w cały globalny rynek akcji.

Niskie Opłaty

Ponieważ wybraliśmy VT jako przykład, pasuje on również do drugiego najważniejszego kryterium, mając bardzo niskie opłaty za zarządzanie. Tysiące aktywów oferuje różne zdywersyfikowane koszyki, ale wiele ukrywa wysokie opłaty za zarządzanie. W rezultacie, mimo inwestowania w aprecjujące aktywa, Twoje długoterminowe zwroty są kanibalizowane. Im niższa opłata, tym lepiej! W przypadku ETF-ów i funduszy wzajemnych Vanguard opłaty są prawie nieistotne, średnio około 0,07%. To właśnie tego szukasz. Wypróbuj Kalkulator Kosztów ETF i zobacz, jak opłaty wpływają na Twoją inwestycję długoterminowo.

Inwestowanie tylko w jeden szeroki ETF rynkowy jak VT tworzy proste portfolio 100% akcyjne, które już stawia Cię na drodze do FIRE.

| Aktywo | % | |

|---|---|---|

| VT | Vanguard Total World Stock ETF | 100% |

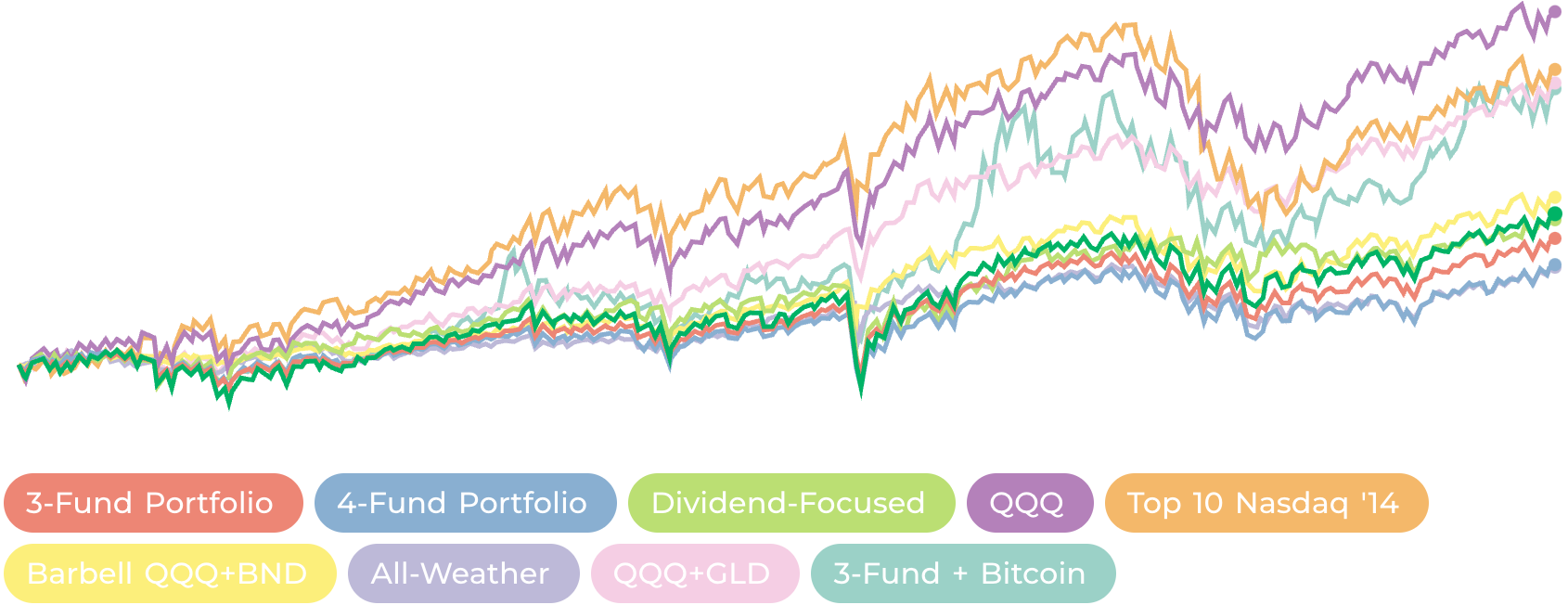

Na kolejnych wykresach będziemy używać globalnego rynku akcji jako punktu odniesienia, więc szara linia to zawsze Vanguard Total World Stock ETF. Wszystkie backtesty zostały wykonane przy użyciu naszego Portfolio Analyzera1.

## Tradycyjne Portfele Emerytalne

Portfolio Trzech Funduszy Vanguard

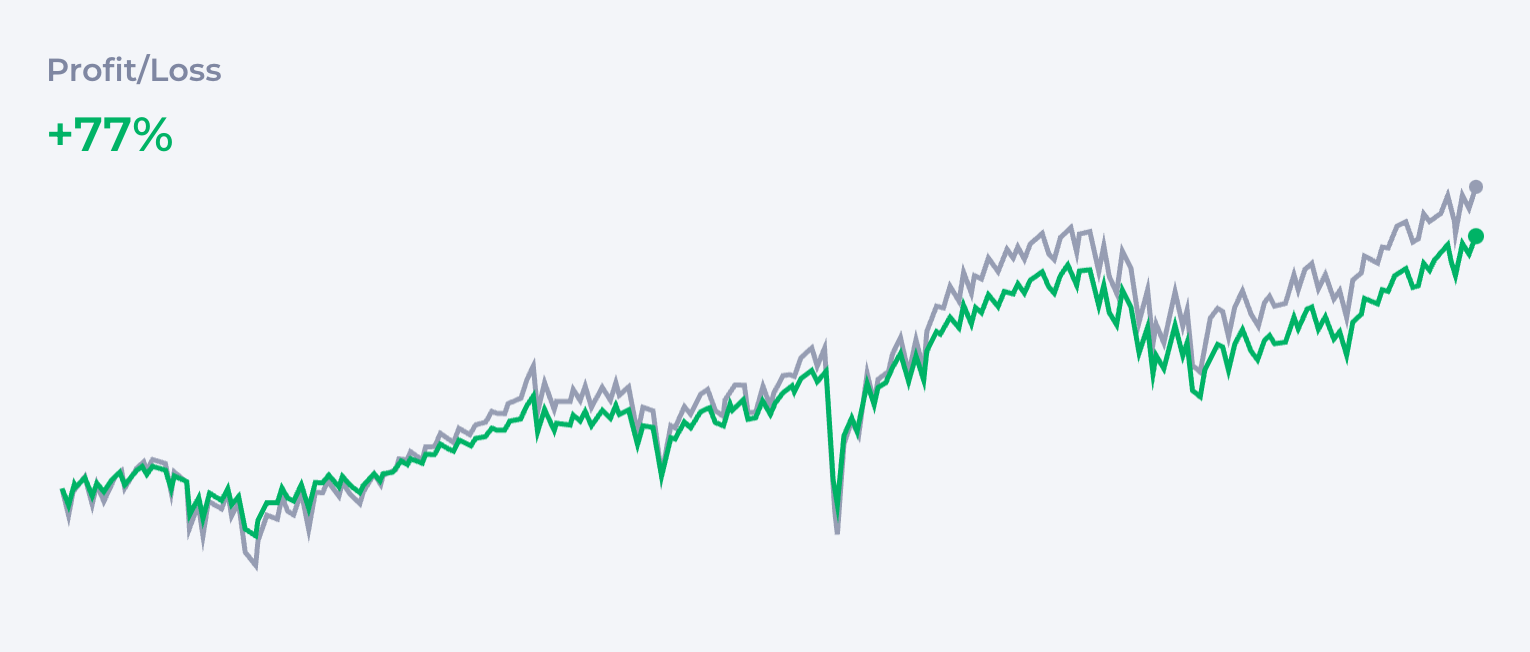

To, co większość ludzi uważa za podstawową rekomendację, to słynne leniwe Portfolio Trzech Funduszy, pierwotnie zaproponowane przez Taylora Larimore’a w jego książce. Portfolio to zawiera trzy rodzaje aktywów, aby zapewnić równowagę wzrostu, dywersyfikacji i zarządzania ryzykiem: akcje amerykańskie, akcje międzynarodowe i obligacje. Ponieważ jest bardzo popularne w społeczności Bogleheads2, zazwyczaj zawiera niskokosztowe ETF-y lub fundusze wzajemne Vanguard. Oto przykład alokacji portfela 3-funduszowego:

| Aktywo | % | |

|---|---|---|

| VTI | Vanguard Total Stock Market ETF | 40% |

| VXUS | Vanguard Total International Stock ETF | 30% |

| BND | Vanguard Total Bond Market ETF | 30% |

Piękno strategii 3-funduszowej tkwi w jej prostocie, a jednocześnie oferuje ekspozycję na cały globalny rynek akcji i siatkę bezpieczeństwa poprzez obligacje, utrzymując przy tym niskie koszty.

Alokacja w tabeli to bardziej przykład, ponieważ Larimore podkreślał, że nie ma uniwersalnego podejścia do Portfela Trzech Funduszy. Zaleca dostosowanie alokacji w oparciu o czynniki takie jak wiek, tolerancja ryzyka i cele finansowe. Na przykład, młodsi inwestorzy z długim horyzontem czasowym mogą bardziej skłaniać się ku akcjom (zarówno amerykańskim, jak i międzynarodowym), aby zmaksymalizować wzrost, podczas gdy osoby zbliżające się do emerytury mogą przydzielić wyższy procent obligacjom dla stabilności i dochodu.

Popularnym wariantem tej idei może być Portfolio Czterech Funduszy utworzone przez dodanie REIT-ów jak VNQ (Vanguard Real Estate ETF). Zapewnia to ekspozycję na nieruchomości, co może dodać dochodu i dalej zdywersyfikować portfolio.

| Aktywo | % | |

|---|---|---|

| VTI | Vanguard Total Stock Market ETF | 35% |

| VXUS | Vanguard Total International Stock ETF | 25% |

| BND | Vanguard Total Bond Market ETF | 25% |

| VNQ | Vanguard Real Estate ETF | 15% |

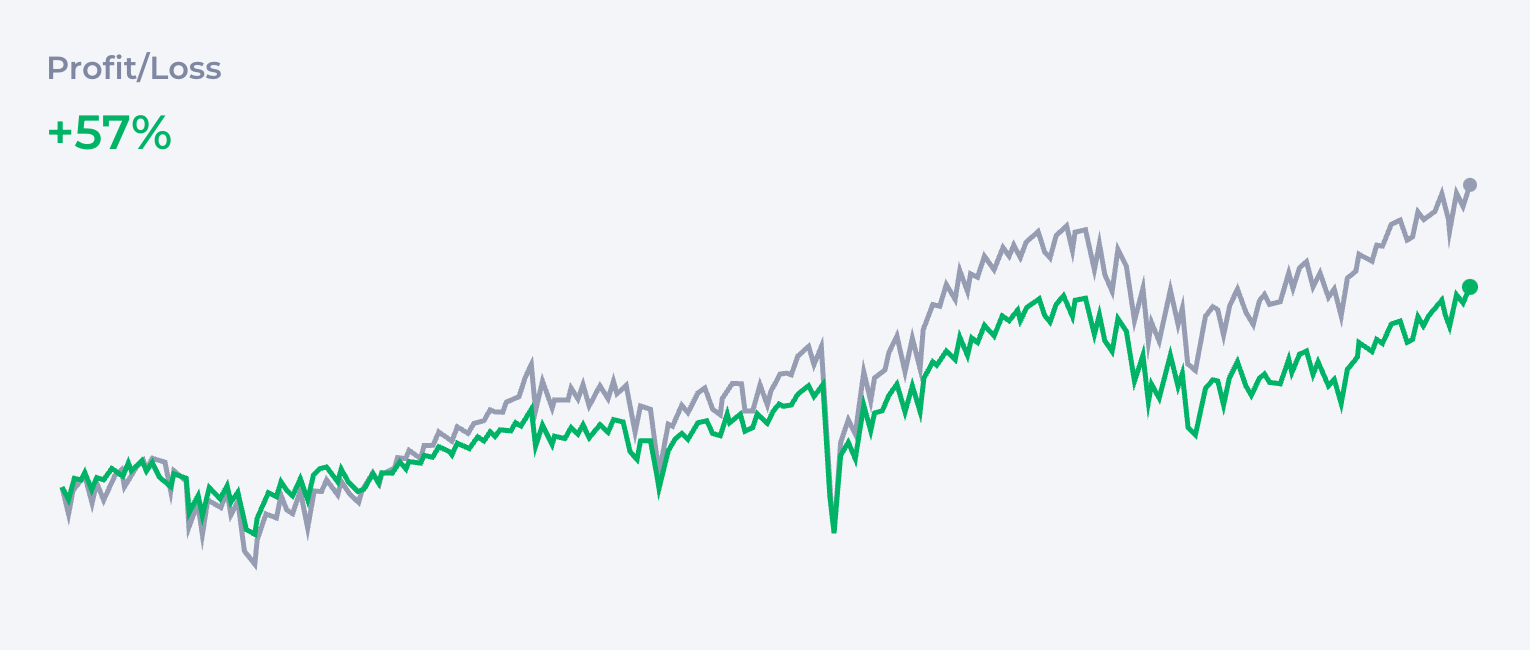

Portfolio Skoncentrowane na Dywidendach

Niektórzy zwolennicy FIRE koncentrują się na akcjach dywidendowych lub ETF-ach zorientowanych na dywidendy, aby generować pasywny dochód przed i podczas wczesnej emerytury. Popularne wybory ETF-ów obejmują:

| Aktywo | % | |

|---|---|---|

| VYM | Vanguard High Dividend Yield ETF | 50% |

| SCHD | Schwab U.S. Dividend Equity ETF | 30% |

| HDV | iShares Core High Dividend ETF | 20% |

Ta strategia pomaga tworzyć przepływ gotówki na wydatki życiowe bez konieczności częstej sprzedaży aktywów. Przemawia do wielu osób, ponieważ dywidendy zapewniają dochód w psychologicznie bardziej komfortowy sposób. Minusem jest to, że mimo świetnego brzmienia na papierze, historycznie akcje dywidendowe nie rosną tak szybko jak akcje zorientowane na wzrost czy szerszy indeks rynkowy.

Więcej o portfolio dywidendowym →

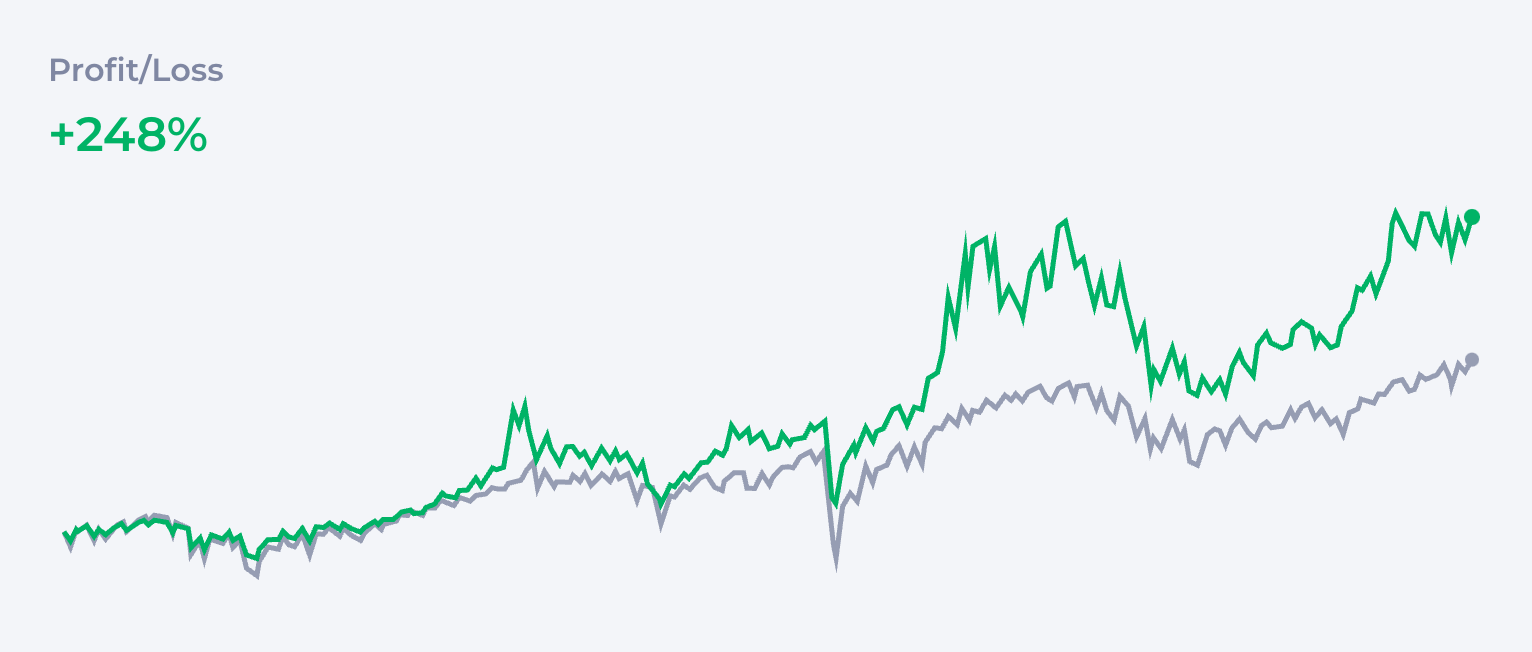

Portfolio Zorientowane na Wzrost

Popularnym wyborem dla osób chcących przejść na emeryturę jak najszybciej jest koncentracja na sektorach wysokiego wzrostu, takich jak technologia czy innowacje, przy czym QQQ jest najpopularniejszym wyborem. Nietrudno zrozumieć dlaczego. QQQ śledzi indeks NASDAQ-100, który składa się ze 100 największych niefinansowych spółek notowanych na giełdzie NASDAQ. Obejmują one niektóre z największych firm technologicznych, takie jak Apple i Alphabet (Google).

| Aktywo | % | |

|---|---|---|

| QQQ | Invesco QQQ Trust | 100% |

Na wykresie QQQ konsekwentnie radzi sobie lepiej niż VOO, który radzi sobie lepiej niż VTI, który radzi sobie lepiej niż VT. Oczywiście zakłada to, że rynek będzie zachowywał się podobnie w przyszłości, więc nie jest to tak neutralne jak kupowanie VT. Jednak istnieje wiele powodów, by oczekiwać, że QQQ będzie nadal rósł szybciej niż reszta gospodarki, szczególnie dlatego, że zawiera wszystkie firmy napędzające rewolucję AI. Z tej perspektywy możesz osiągnąć jeszcze lepsze wyniki, wybierając tylko tych gigantów AI: Apple, Microsoft, Amazon, Alphabet, Tesla, NVIDIA i Meta.

Lub koncentrując się na pojedynczych gigantach technologicznych:

| Spółka | % | |

|---|---|---|

| AAPL | Apple Inc. | 10% |

| MSFT | Microsoft Corporation | 10% |

| GOOG | Alphabet Inc. | 10% |

| INTC | Intel Corporation | 10% |

| GILD | Gilead Sciences Inc. | 10% |

| FB | 10% | |

| AMZN | Amazon.com, Inc. | 10% |

| CSCO | Cisco Systems Inc. | 10% |

| QCOM | Qualcomm Incorporated | 10% |

| GOOGL | Alphabet Inc. | 10% |

Więc potencjalnie większe zyski czy dywersyfikacja? To zależy od Ciebie. Będąc bardziej skoncentrowanym, narażasz się na ryzyko specyficzne dla sektora; będąc bardziej neutralnym, rezygnujesz z potencjalnych zysków. Większość inwestorów wybiera coś pośredniego w tej skali. Wrócimy do tego przy omawianiu ryzyka.

Alternatywne Portfele

Portfolio Barbell

Nieco inny cel można osiągnąć za pomocą Strategii Barbell, która łączy aktywa wzrostowe o wyższym ryzyku, takie jak QQQ, z aktywami bezpiecznymi, takimi jak obligacje. Takie portfolio może zapewnić podobne zyski do szerokiego indeksu rynkowego, ale ograniczyć maksymalne straty. To, czy ta strategia jest lepsza niż inwestowanie w szeroki indeks rynkowy, zależy od tego, czy przyszłe wyniki wybranych przez Ciebie aktywów wzrostowych będą również lepsze niż szeroki indeks.

| Aktywo | % | |

|---|---|---|

| QQQ | Invesco QQQ Trust | 50% |

| BND | Vanguard Total Bond Market ETF | 50% |

Portfolio All-Weather

Podczas gdy większość ekspertów zaleca po prostu inwestowanie w akcje, niektórzy entuzjaści FIRE mogą szukać ochrony przed różnymi rodzajami ryzyka. Łącząc różne klasy aktywów, możesz stworzyć portfolio, które będzie lepiej radzić sobie w scenariuszach, gdy rynek akcji spada. Oryginalne Portfolio All Weather zostało zaproponowane przez Raya Dalio i zawiera 30% w akcjach, 55% w instrumentach o stałym dochodzie i 15% w surowcach.

| Aktywo | % | |

|---|---|---|

| VTI | Vanguard Total Stock Market ETF | 30% |

| TLT | iShares 20+ Year Treasury Bond ETF | 40% |

| IEI | iShares 3-7 Year Treasury Bond ETF | 15% |

| GLD | SPDR Gold Shares | 7.5% |

| DBC | Invesco DB Commodity Index Tracking Fund | 7.5% |

Portfolio Dalio jest bardziej defensywne i próbuje zneutralizować wszystkie potencjalne problemy. Jak widać, dobrze radzi sobie podczas kryzysów, ale kosztem bardzo małego wzrostu.

FIRE + Krypto

NOWOŚĆ! Nasze dogłębne omówienie Radykalnej Teorii Portfela Jeffa Parka to absolutnie obowiązkowa lektura dla inwestorów w aktywa cyfrowe.

Dodawanie kryptowalut do portfela emerytalnego jest nadal kontrowersyjnym tematem dla wielu osób, ale w Deltabadger kochamy Bitcoina, więc oto wszystko, co musisz wiedzieć:

Nie ma (na razie) szerokiego rynkowego “ETF-u kryptowalutowego”, ale Bitcoin zachowuje się jak jeden, ma ETF-y na niektórych rynkach i prawdopodobnie jest jedynym aktywem wartym rozważenia dla tej strategii. Jeśli planujesz rebalansować swoje portfolio, ETF jest lepszą opcją; jednak trzymanie Bitcoina bezpośrednio na portfelu sprzętowym oferuje ochronę przed niektórymi bardziej “ekstremalnymi” scenariuszami, jak zajęcie konta bankowego.

Wiele cykli Bitcoina pokazuje bardzo wysoką korelację z innymi kryptowalutami, co czyni wątpliwym pomysł dywersyfikacji między różnymi aktywami krypto, nie wspominając o całkowitych upadkach wielu z nich. Ten obraz może się zmienić w przyszłości, szczególnie gdy zobaczymy więcej ETF-ów kryptowalutowych. Warto jednak zauważyć, że projekty takie jak Solana są scentralizowane i mają za sobą jakiś podmiot prawny, więc obstawianie ich może wiązać się z ryzykiem podobnym do wybierania pojedynczych akcji.

Bitcoin nie jest wolny od ryzyka. To nowe aktywo, które nie istniało 20 lat temu, a przyszłość jest nieznana. Podlega unikalnym zagrożeniom, takim jak ryzyko regulacyjne (chociaż ETF potwierdza jego status prawny w ramach finansowych). Z drugiej strony, nie tylko oferuje dywersyfikację jako nowa nieskorelowana klasa aktywów i wysoką płynność podobną do gotówki, ale także pozostaje najlepiej performującym aktywem makro od ponad dekady.

| Aktywo | % | |

|---|---|---|

| VTI | Vanguard Total Stock Market ETF | 70% |

| VXUS | Vanguard Total International Stock ETF | 20% |

| BTC | Bitcoin | 10% |

Niezależnie od tego, czy wybierzesz ETF-y, czy bezpośrednie posiadanie Bitcoina, konsekwencja jest ważniejsza niż wyczucie czasu. Bot DCA do kryptowalut może zautomatyzować Twoją strategię akumulacji Bitcoina, zapewniając, że będziesz trzymać się swoich celów alokacji niezależnie od warunków rynkowych.

Porozmawiajmy o Ryzyku

Istnieje wiele opcji między zwykłym kupowaniem ETF-u VT a pójściem all-in na Bitcoina i modne giganty technologiczne. Eksperci mówią, że idealne portfolio zależy od Twojej tolerancji na ryzyko, ale co to właściwie znaczy? Dla wielu celem nie jest tylko jedna liczba emerytalna, ale osiąganie kamieni milowych po drodze. Jednym z najważniejszych jest Coast FIRE: punkt, w którym zainwestowałeś wystarczająco dużo, aby Twoje oszczędności rosły i pokryły tradycyjną emeryturę bez dalszych wpłat. Znajomość tej liczby, którą możesz znaleźć za pomocą kalkulatora Coast FIRE, może znacznie zmienić Twoje podejście do ryzyka.

Nie ma idealnie neutralnego portfolio. Nawet kupując samo VT, akceptujesz pewną alokację aktywów, która nie jest idealnie neutralna i nadal daje większą wagę rynkowi amerykańskiemu. Z drugiej strony, zwolennicy złota i maksymaliści Bitcoina wskażą różne ryzyka systemowe, które sprawiają, że poleganie na akcjach i obligacjach rządowych jest ryzykowne.

Zacząłbym w innym miejscu.

Jak długo może trwać bessa?

Gdy rozmawiamy o długoterminowym inwestowaniu, potrzebujesz innej perspektywy na zmienność rynku. Najdłuższa bessa w historii trwała trzy lata, od 1946 do 1949 roku. Biorąc pod uwagę ostatnie 12 rynków niedźwiedzia, średnia długość bessy to tylko około 14 miesięcy. Zwykle potrzeba co najmniej tyle samo czasu, aby rynek wrócił do poprzedniego poziomu, więc patrząc na najnowsze przykłady:

Potrzeba było 6 lat, aby w pełni odrobić straty po krachu DOTCOM i prawie 5 lat, aby odrobić kryzys z 2008 roku. Jeśli byłeś pechowym inwestorem, który trzymał akcje od 2001 do 2011 roku, Twoje portfolio nie odnotowałoby żadnego wzrostu.

Ale to tylko połowa historii, ponieważ…

Dollar-Cost Averaging zmienia wszystko

Kiedy wpłacasz na swoje konto emerytalne co miesiąc z każdej wypłaty, efektywnie stosujesz Dollar-Cost Averaging (DCA), a “krach” pozwala Ci kupować aktywa po lepszych cenach. W rzeczywistości, pod koniec tych 10 lat byłbyś znacząco na plusie. Co więcej, radziłbyś sobie lepiej niż trzymając obligacje. Długoterminowe inwestowanie w ETF-y śledzące indeksy rynkowe nie jest szczególnie ryzykowne. To, co ludzie mają na myśli mówiąc o “tolerancji ryzyka”, to psychologiczny aspekt inwestowania—jak reagujesz na wahania rynku? To ważne pytanie. Jednak patrząc tylko na liczby, w perspektywie 10+ lat nawet bardziej skoncentrowane indeksy są wystarczająco bezpieczne.

Obligacje nie są dla FIRE, ale strategia kubełkowa pomoże później

Podczas gdy obligacje zapewniają ochronę przed krótkoterminową zmiennością, w długim terminie spowalniają Cię. Dopóki masz jeszcze lata do emerytury, włóż cały swój kapitał w bardziej produktywne aktywa.

Więc czy obligacje to tylko strata czasu?

Absolutnie nie! Gdy tylko osiągniesz swoją “liczbę” (lub zbliżysz się do niej), krótkoterminowa ochrona Twojego kapitału jest bardzo ważna. Po przejściu na emeryturę przejdź na strategię kubełkową:

- Kubełek krótkoterminowy: Gotówka lub krótkoterminowe obligacje na wydatki życiowe w ciągu najbliższych 1-2 lat.

- Kubełek średnioterminowy: Obligacje lub zrównoważone fundusze na wydatki w perspektywie 3-10 lat.

- Kubełek długoterminowy: Akcje (VTI, VXUS, itp.) na wzrost w perspektywie 10+ lat.

Na krótki termin miej rezerwy gotówkowe lub bony skarbowe. Wyłącz je ze swojego portfolio. Powinny zależeć od Twoich wydatków i zapewniać bufor bezpieczeństwa na co najmniej kilka miesięcy do przodu.

Ryzyko sekwencji zwrotów

Szczególnie istotne dla FIRE jest ryzyko sekwencji zwrotów—ryzyko przejścia na emeryturę na początku bessy. Jedną z popularnych strategii jest stopniowe przechodzenie portfela z bardziej agresywnego na bardziej defensywny w miarę zbliżania się do emerytury. Co to oznacza?

Wyobraź sobie, że na emeryturze planujesz trzymać 20% swojego kapitału w obligacjach. Dziesięć lat przed terminem emerytury zaczynasz dodawać 2% obligacji rocznie do miksu, stopniowo zmieniając profil ryzyka.

Złoto i Bitcoin

Popularna opinia wśród inwestorów giełdowych mówi, że złoto jest “nieproduktywne”. W czasach prosperity łatwo jest przyjąć taką perspektywę i zapomnieć o tym “nudnym starożytnym aktywie.”

Złoto jest bardziej błyszczące niż myślisz

Jednak spójrzmy na długi termin. Jeśli porównasz cenę złota z wynikami VTI od bańki DOTCOM, dowiesz się, że znacznie przewyższa rynek i praktycznie podwoiło pieniądze w porównaniu z tym, co zarobiłbyś inwestując w indeks.

Dlaczego więc tak wiele osób ignoruje złoto?

Są okresy, jak ten od 2011 roku, kiedy rynek rósł przez dekadę, podczas gdy złoto stało w miejscu. Ale jednocześnie, za każdym razem, gdy rynek się załamywał: DOTCOM, 2008, COVID… złoto chroniło Twoje portfolio w znaczący sposób.

Zachęcam, aby nie być dogmatycznym w stosunku do złota i po prostu spojrzeć na dane historyczne. Dodając złoto do swojego portfolio, możesz osiągnąć lepsze bezpieczeństwo bez rezygnacji ze wszystkich zysków, które zabierają obligacje. Złoto szczególnie błyszczy w strategiach barbell. Gdy połączysz QQQ i GLD, wydaje się, że otrzymujesz to, co najlepsze z obu światów.

| Aktywo | % | |

|---|---|---|

| QQQ | Invesco QQQ Trust | 60% |

| GLD | SPDR Gold Shares | 40% |

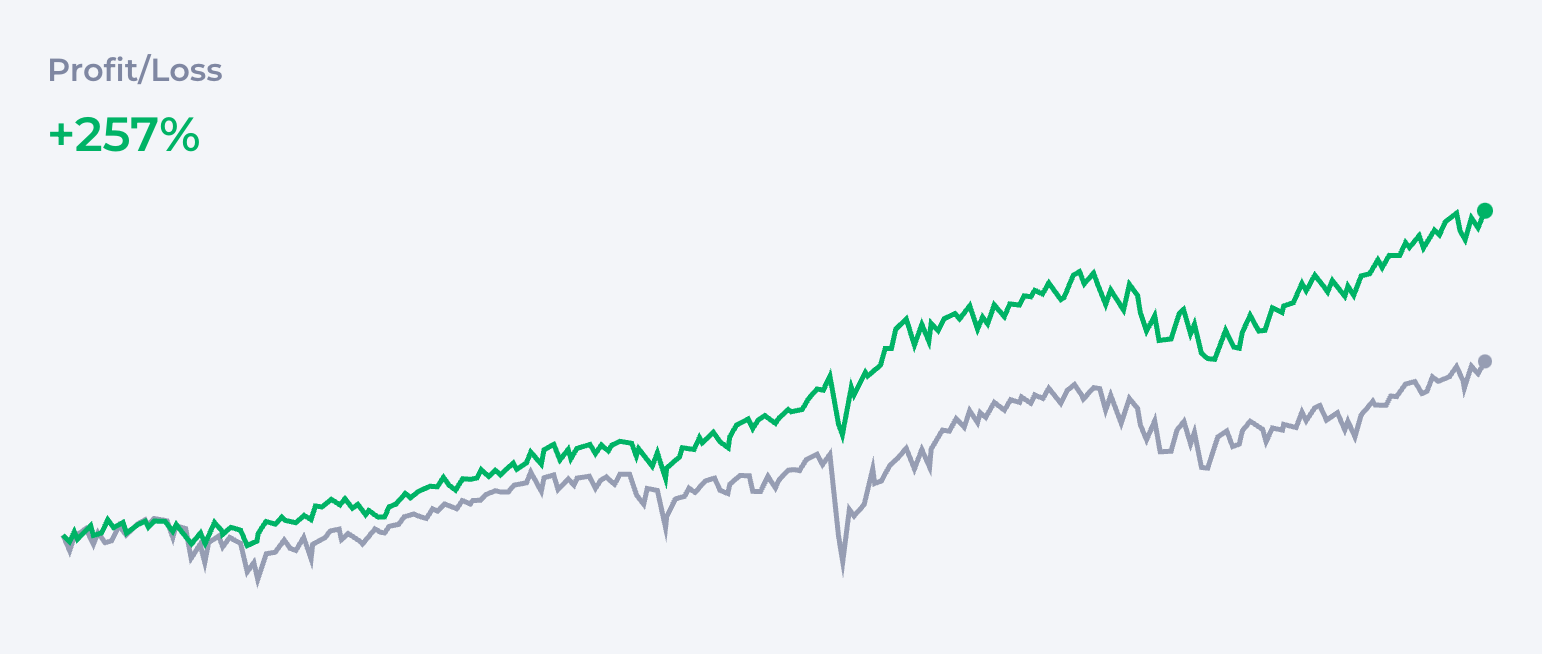

Czy Bitcoin to nowe złoto?

Następnie mamy Bitcoina, który wielu uważa za “złoto 2.0.” W Deltabadger kochamy Bitcoina i jest on częścią naszego DNA.

To powiedziawszy, Bitcoin jest prawdziwą kartą atutową. Jako najbardziej zmienne aktywo makro, trudno traktować go jako ochronę przed niektórymi sezonami rynkowymi. Z drugiej strony, wzrost Bitcoina był tak spektakularny, że nawet niewielka jego ilość w portfolio całkowicie dominuje wykres.

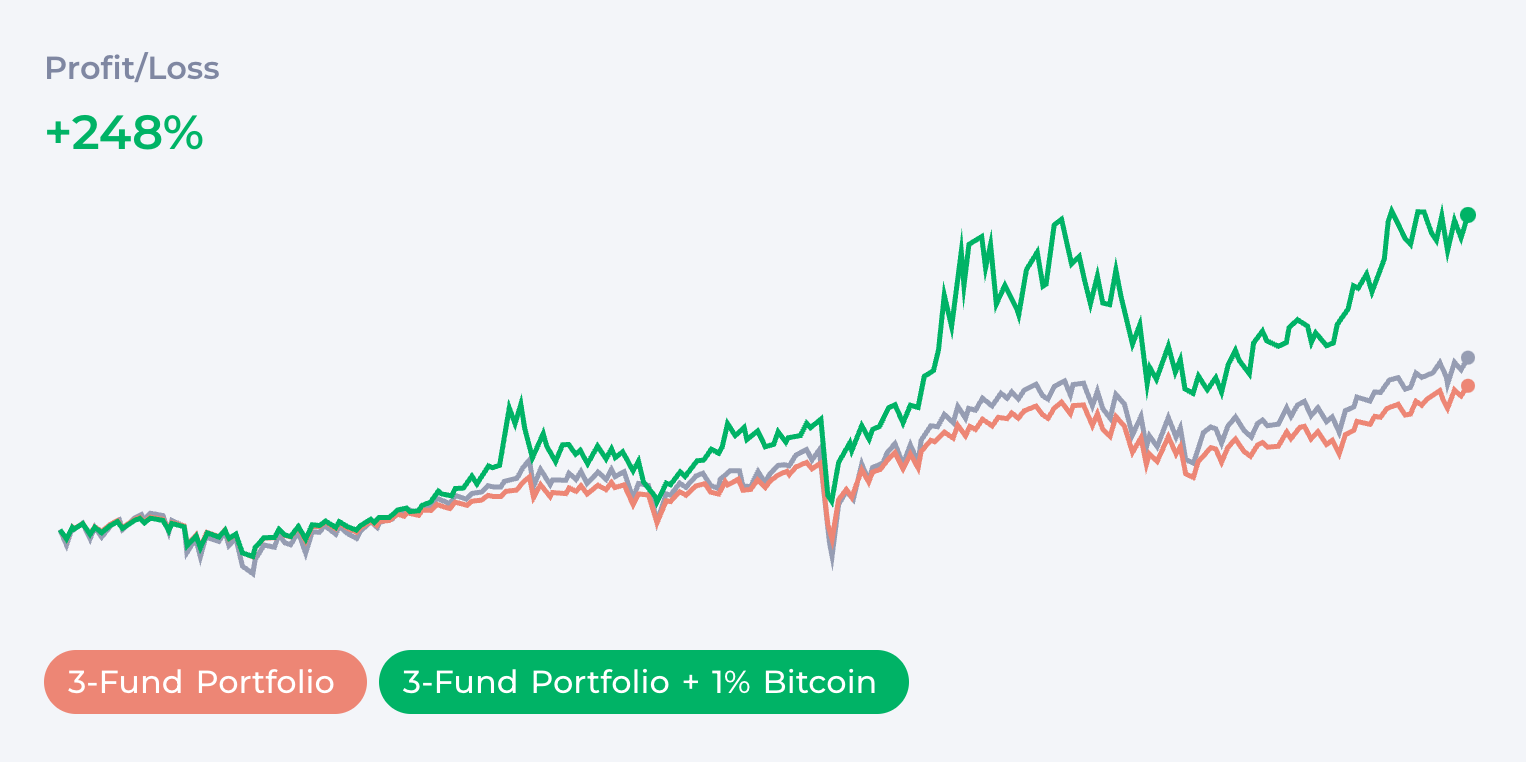

Pamiętasz klasyczne portfolio 3-funduszowe z początku tego artykułu? Dodanie tylko 1% Bitcoina potroiło pieniądze przy ryzyku ograniczonym do 1%. Powiedziałbym, że to ryzyko warte podjęcia nawet przez najbardziej konserwatywnych inwestorów.

| Aktywo | % | |

|---|---|---|

| VTI | Vanguard Total Stock Market ETF | 40% |

| VXUS | Vanguard Total International Stock ETF | 30% |

| BND | Vanguard Total Bond Market ETF | 29% |

| BTC | Bitcoin | 1% |

Podobnie jak przy omawianiu ryzyka akcji, pamiętaj, że właściwym sposobem budowania swojej pozycji jest uśrednianie kosztów zakupu, co znacząco zmniejsza Twoją ekspozycję na ryzyko.

Chcesz więcej? Przeczytaj dedykowany artykuł przedstawiający argumenty za naszą ekstremalną wersją ‘portfolio FIRE’—nie dla osób o słabych nerwach.

Rebalansowanie Portfela

Podczas gdy rynek akcji jest silnie skorelowany i często wszystkie indeksy poruszają się razem, gdy dodasz różne klasy aktywów jak złoto i Bitcoin, możesz doświadczyć momentów znacznej rozbieżności, gdzie jeden składnik rośnie, a inne spadają lub stoją w miejscu.

To tworzy zarówno potrzebę, jak i okazję do rebalansowania, które może dodatkowo zwiększyć stabilność Twojego portfolio. Jeśli odkryjesz, że Bitcoin, który powinien stanowić 2% Twojego portfolio, wynosi teraz 3% lub 4%, sprzedaj różnicę i włóż ją z powrotem w inne aktywa. W ten sposób nie tylko Twoja ekspozycja na jego zmienność pozostaje pod kontrolą, ale masz też okazję do zbierania zysków po drodze.

Rebalansowanie to duży temat, który zasługuje na osobny artykuł. Pamiętaj, że jeśli planujesz rebalansowanie, może ono narazić Cię na podatek od zysków kapitałowych. Szukaj rozwiązań takich jak Roth IRA, które pozwalają Ci go uniknąć i znacząco poprawiają efektywność rebalansowania.

Podsumowanie

Starałem się krótko omówić wszystkie popularne podejścia do portfeli emerytalnych i mam nadzieję, że znalazłeś coś użytecznego dla siebie. W przyszłych artykułach zagłębimy się w niuanse wielu tematów poruszonych tutaj.

Czy to wszystko wydaje się przytłaczające? Budowanie portfolio może być podróżą na całe życie. Zacznij prosto: otwórz konto maklerskie i zacznij uśrednianie kosztów zakupu w VOO. Jesteś już na właściwej drodze.

Przypisy

FAQ

Czym jest reguła 4% w FIRE? +

Reguła 4% to wskazówka mówiąca, że możesz wypłacać 4% swoich oszczędności każdego roku na emeryturze, a Twoje pieniądze powinny wystarczyć na zawsze (lub przynajmniej 30 lat). Stąd bierze się 'reguła 25' (25 x 4% = 100%).

Jak przejść na emeryturę w wieku 35 lat? +

Aby przejść na emeryturę w wieku 35 lat, musisz oszczędzać dużo—około 50-70% tego, co zarabiasz—i agresywnie inwestować w akcje. Bitcoin też może pomóc, ale unikaj spekulacji na małych kryptowalutach i pojedynczych akcjach. 'Na pewno' jest lepsze niż 'szybko... może'.

Czy portfolio 60/40 jest dobre dla FIRE? +

Portfolio 60/40 dzieli Twoje pieniądze: 60% w akcje dla wzrostu majątku i 40% w obligacje dla bezpieczeństwa. To była popularna konserwatywna strategia. Czy to dobra strategia dla FIRE? Nie. Zacznij kupować obligacje dopiero gdy osiągniesz swój cel portfelowy na emeryturę.

Czym jest reguła wieku 110? +

Reguła wieku 110 pomaga określić, ile zainwestować w akcje na podstawie Twojego wieku. Po prostu odejmij swój wiek od 110. Jeśli masz 30 lat, zainwestowałbyś 80% w akcje, a resztę w obligacje. To prosty sposób na dostosowanie się wraz z wiekiem. Dobre dla FIRE? Zdecydowanie nie. Zostaw to swoim dziadkom.

Czym jest reguła 60/20/20 dla portfeli? +

Dzieli ona Twoje inwestycje na 60% akcji dla wzrostu, 20% obligacji dla bezpieczeństwa i 20% w inne rzeczy jak nieruchomości czy złoto dla różnorodności. Chodzi o rozłożenie pieniędzy. Klasyczne portfolio 3-funduszowe. Przeczytaj o zaletach i wadach powyżej.

Jak powinno wyglądać zrównoważone portfolio? +

Zrównoważone portfolio łączy nieskorelowane aktywa: akcje, obligacje, złoto, bitcoin, nieruchomości... rozumiesz ideę. Zebranie razem kilku altcoinów lub akcji nie jest 'zrównoważone' ani 'zdywersyfikowane'.

Czym jest reguła 7 lat w inwestowaniu? +

Reguła 7 lat mówi, że jeśli zostawisz swoje pieniądze na giełdzie wystarczająco długo, mają tendencję do podwajania się co około 7 lat (przy średnim rocznym zwrocie 10%).

—

Disclaimer: Ten artykuł ma charakter wyłącznie informacyjny i nie stanowi porady finansowej. Inwestowanie wiąże się z ryzykiem, w tym możliwą utratą kapitału. Zawsze przeprowadzaj własne badania przed podjęciem decyzji inwestycyjnych.