FIRE Portfolio: Wähle eines davon und gehe früh in Rente

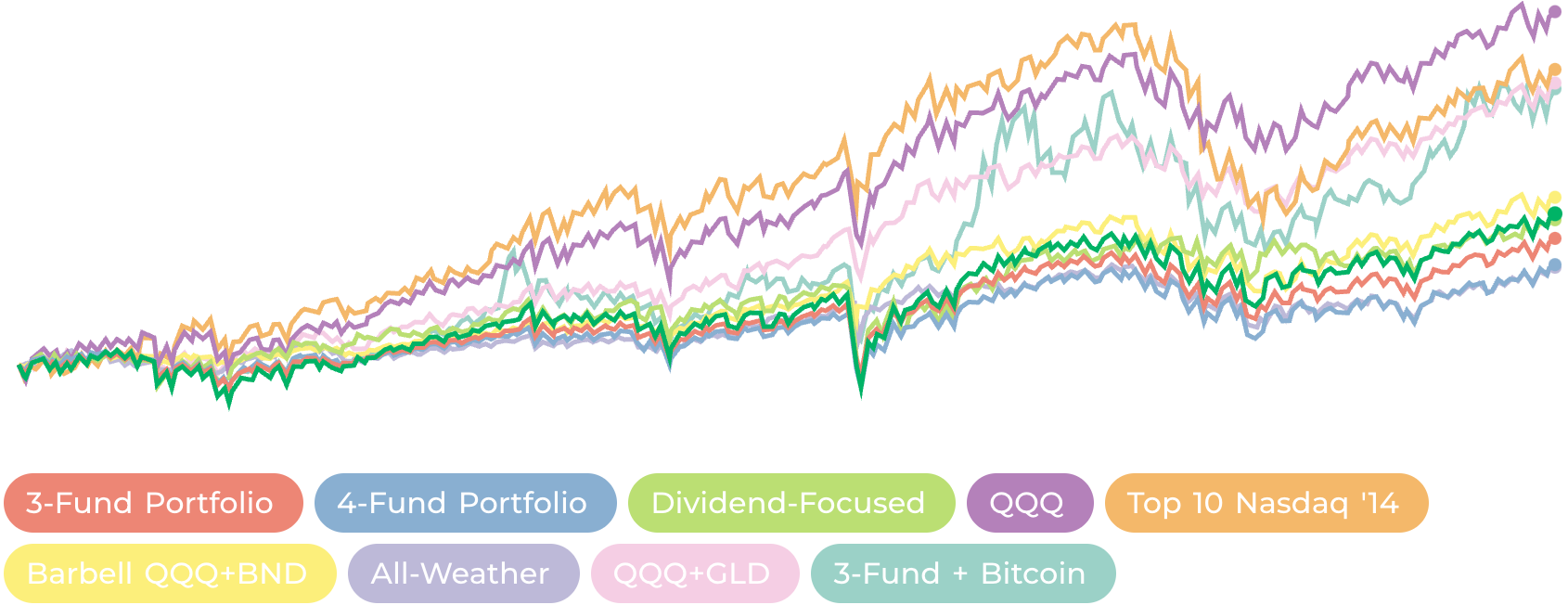

11 Beispiele für FIRE-Vermögensallokation mit 10-Jahres-Backtest

Das perfekte FIRE-Portfolio hängt von Ihrem Alter, Ihrer Risikotoleranz, den Arten von Risiken, die Sie berücksichtigen, und sogar von den Vermögenswerten ab, zu denen Sie Zugang haben. Keine Sorge. Sie sind hier richtig. Ich werde 12 verschiedene Portfolios untersuchen, von klassischen Empfehlungen bis hin zu alternativen Ansätzen, die die Bedürfnisse der meisten Anleger abdecken und Ihnen das Wissen vermitteln, sie an Ihre Präferenzen anzupassen.

Inhaltsverzeichnis

Was ist FIRE?

FIRE (Financial Independence, Retire Early - Finanzielle Unabhängigkeit, Frühzeitiger Ruhestand) ist eine Bewegung, bei der Menschen aggressiv sparen und investieren, um genügend Vermögen aufzubauen, um früh in den Ruhestand zu gehen und von ihren Investitionen zu leben, wodurch sie Freiheit von traditioneller Arbeit erlangen.

25X Renten-Regel

Um früh in Rente zu gehen, benötigen Sie ausreichend Kapital. Die allgemeine Weisheit besagt, dass bei einem gut gestalteten Portfolio die sichere Entnahmerate 4% pro Jahr beträgt. Das bedeutet, dass ein Portfolio, das 25-mal größer ist als Ihre jährlichen Ausgaben, niemals ausgehen sollte. Einige sagen, das sei zu pessimistisch, und 5% seien immer noch in Ordnung. Gut, aber selbst das 20-fache Ihrer jährlichen Ausgaben zu sammeln, ist eine ziemliche Aufgabe.

Der FIRE-Ansatz hat zwei Teile:

- Begrenzen Sie Ihre Ausgaben, sodass Ihre jährlichen Ausgaben nicht größer als nötig sind.

- Setzen Sie alles gesparte Geld am Markt ein.

Lassen Sie uns also lernen, wie man sein Portfolio “auf FIRE” setzt.

Schauen Sie sich unseren neuen FIRE-Rechner -> an

Was ist ein FIRE-Portfolio?

Wie unterscheidet sich das FIRE-Investmentportfolio von anderen Portfolio-Empfehlungen? Der Schlüssel liegt im Buchstaben “E” - das Ziel, “früh” in Rente zu gehen, macht FIRE zu einer aggressiveren Strategie als das, was viele Menschen wählen.

Um das ehrgeizige Ziel des frühen Ruhestands zu erreichen, müssen Sie ein höheres Risiko akzeptieren. Einfach Staatsanleihen und Investmentfonds bei Ihrer Bank zu kaufen, wird Sie nicht dorthin bringen. Keine Sorge, wir betrachten nicht das Risiko, Ihre Lebensersparnisse zu verlieren, sondern nur einige kurzfristige Preisschwankungen, die es zu überstehen gilt. Was Sie jedoch brauchen, ist eine hohe Exposition gegenüber diversifizierten, kostengünstigen Wachstumswerten.

Wachstum

Aktien sind der Standard-Wachstumswert, den es zu berücksichtigen gilt. Aus vielen Gründen sollten wir auch Bitcoin, Gold und Immobilien beachten, aber das grundlegende FIRE-Portfolio basiert auf Aktien. Ich werde Immobilien komplett ausschließen, weil sie trotz ausreichender langfristiger Renditen mit einem typischen Mittelklasse-Einkommen nicht unbedingt einen “frühen” Ruhestand ermöglichen, und ihre Verwaltung ist meiner Meinung nach sowieso ein Job. Sie möchten in Aktien investieren, und ich meine nicht den Kauf von NVIDIA - Sie möchten diversifizieren.

Diversifikation

Diversifikation ist der Hauptzweck beim Aufbau von Portfolios, anstatt in einen einzelnen Vermögenswert zu investieren. Der Goldstandard dafür ist die Investition in ETFs und Investmentfonds, die bereits Körbe anderer Vermögenswerte sind. Auf diese Weise können Sie gut diversifiziert bleiben, während Sie nur einige wenige verschiedene “Ticker” verwalten.

Zum Beispiel investieren Sie mit VT (Vanguard Total World Stock ETF) in Tausende von Unternehmen weltweit. Sie sind immer noch Marktschwankungen ausgesetzt, aber nicht dem Risiko, dass der Bankrott eines einzelnen Unternehmens Ihre Investition auslöscht. Ebenso wichtig ist, dass Sie sektorweise neutral bleiben und sowohl in entwickelte als auch in Schwellenmärkte weltweit investieren. Es gibt viele ETFs und Investmentfonds, die spezifische Nischen abbilden, was Sie vermeiden möchten. Bei FIRE geht es nicht darum, Marktwetten einzugehen, sondern darum, Ihren gewünschten Lebensstil sicher und gewiss zu erreichen. Mit VT spielen Sie nicht das Aktienauswahlspiel, sondern investieren in den gesamten globalen Aktienmarkt.

Niedrige Gebühren

Da wir VT als Beispiel gewählt haben, erfüllt es auch das zweite wichtigste Kriterium durch sehr niedrige Verwaltungsgebühren. Tausende von Vermögenswerten bieten verschiedene diversifizierte Körbe an, aber viele verstecken hohe Verwaltungsgebühren. Infolgedessen werden Ihre langfristigen Renditen trotz der Investition in wertsteigernde Vermögenswerte kannibalisiert. Je niedriger die Gebühr, desto besser! Bei Vanguard ETFs und Investmentfonds sind die Gebühren fast vernachlässigbar und betragen durchschnittlich etwa 0,07%. Das ist es, wonach Sie suchen. Probieren Sie den ETF-Sparplan-Rechner aus und sehen Sie, wie sehr Gebühren Ihre langfristige Investition beeinflussen.

Die Investition in nur einen breiten Markt-ETF wie VT schafft ein einfaches 100% Aktienportfolio, das Sie bereits auf den Weg zu FIRE bringt.

| Asset | % | |

|---|---|---|

| VT | Vanguard Total World Stock ETF | 100% |

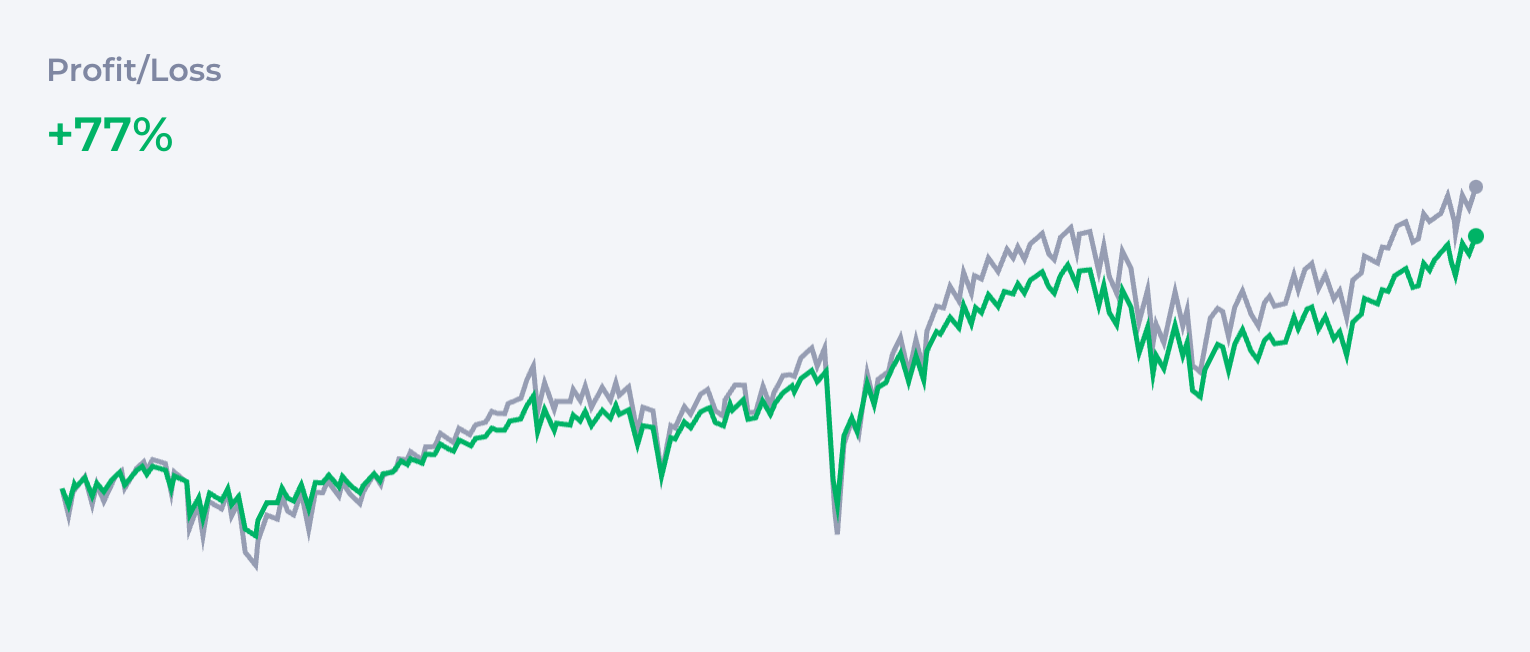

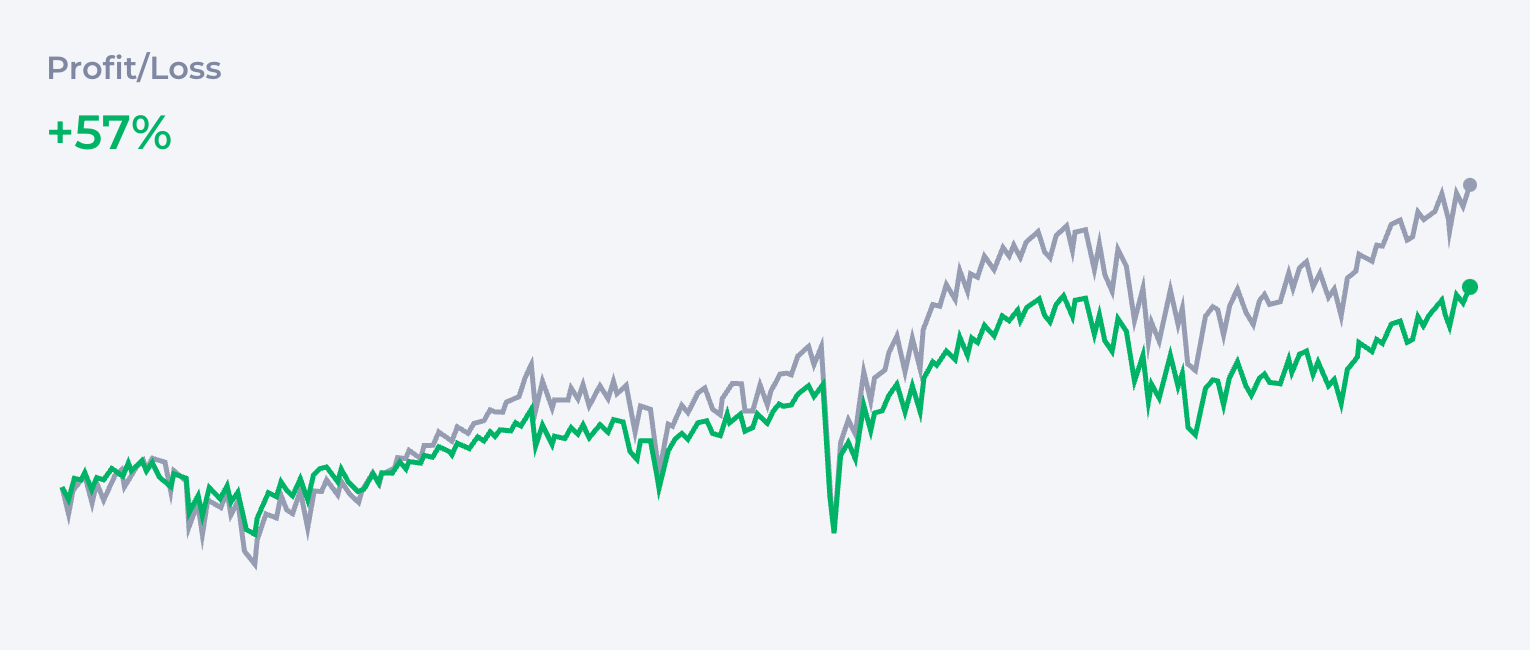

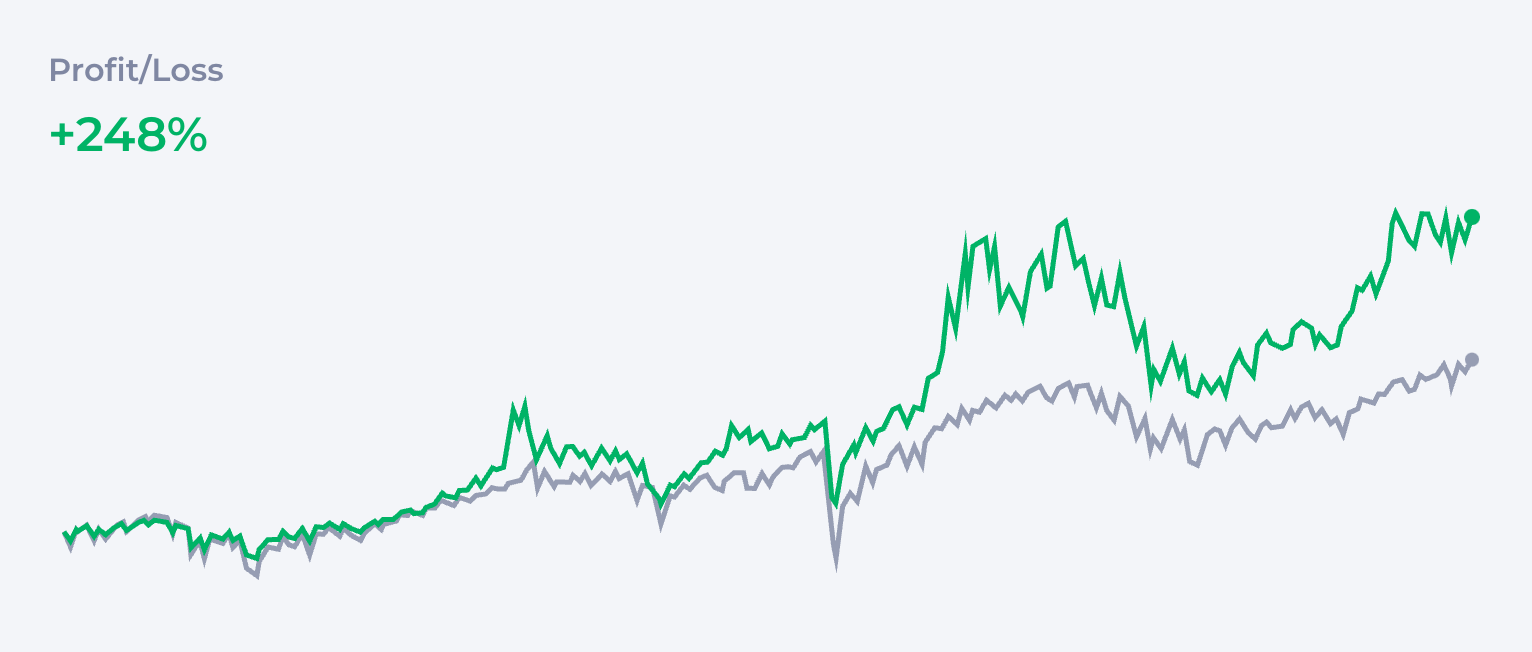

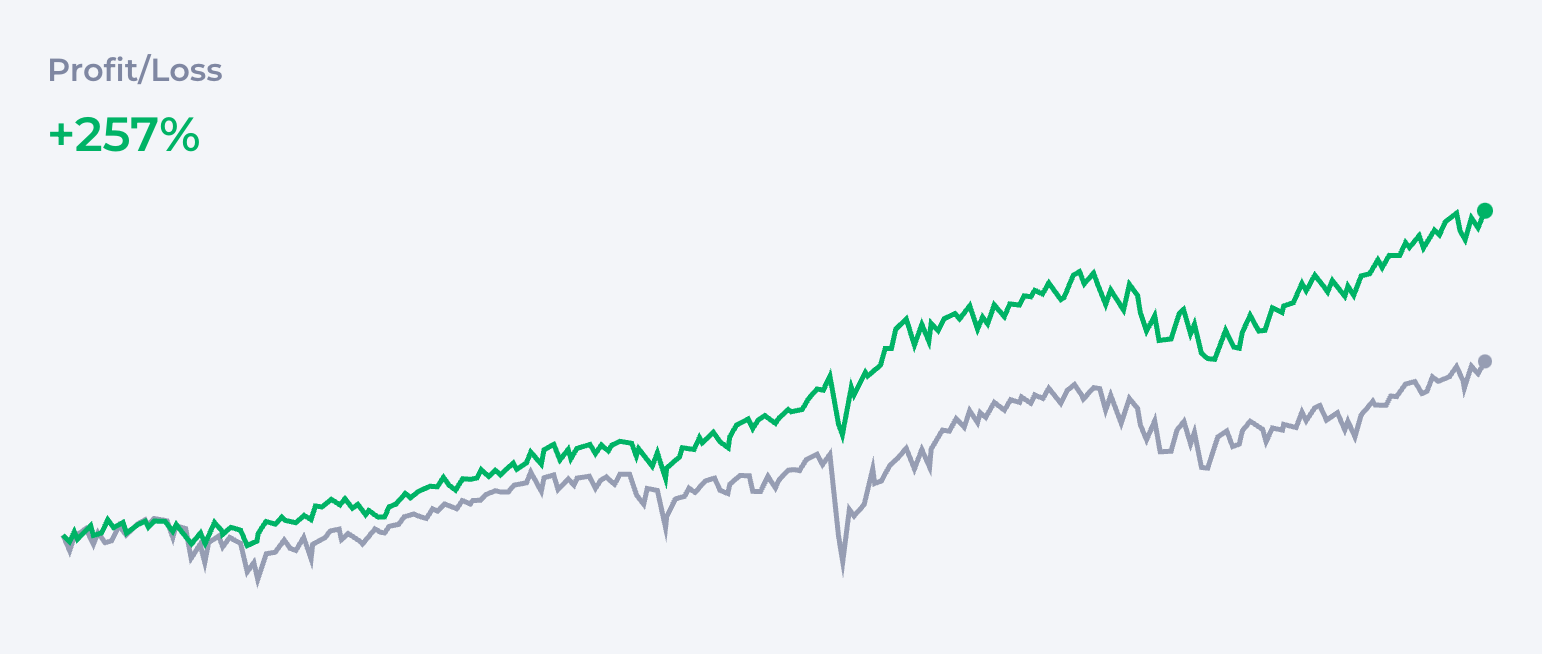

In den folgenden Grafiken verwenden wir den globalen Aktienmarkt als Benchmark, daher ist die graue Linie immer der Vanguard Total World Stock ETF. Alle Backtests wurden mit unserem Portfolio Analyzer durchgeführt1.

## Traditionelle Rentenportfolios

Vanguard Drei-Fonds-Portfolio

Was die meisten Menschen als Grundempfehlung betrachten, ist das berühmte faule Drei-Fonds-Portfolio, ursprünglich von Taylor Larimore in seinem Buch vorgeschlagen. Dieses Portfolio umfasst drei Arten von Vermögenswerten, um eine Balance aus Wachstum, Diversifikation und Risikomanagement zu gewährleisten: US-Aktien, internationale Aktien und Anleihen. Da es in der Bogleheads-Community2 sehr beliebt ist, enthält es in der Regel kostengünstige Vanguard ETFs oder Investmentfonds. Hier ist ein Beispiel für die Allokation des 3-Fonds-Portfolios:

| Asset | % | |

|---|---|---|

| VTI | Vanguard Total Stock Market ETF | 40% |

| VXUS | Vanguard Total International Stock ETF | 30% |

| BND | Vanguard Total Bond Market ETF | 30% |

Die Schönheit der 3-Fonds-Strategie liegt in ihrer Einfachheit, trotzdem bietet sie Zugang zum gesamten globalen Aktienmarkt und ein Sicherheitsnetz durch Anleihen, während die Kosten niedrig bleiben.

Die Allokation in der Tabelle ist eher ein Beispiel, da Larimore betonte, dass es keinen Einheitsansatz für ein Drei-Fonds-Portfolio gibt. Er befürwortet die Anpassung der Allokation basierend auf Faktoren wie Alter, Risikotoleranz und finanziellen Zielen. Zum Beispiel könnten jüngere Anleger mit einem langen Zeithorizont stärker in Aktien (sowohl US- als auch internationale) investieren, um das Wachstum zu maximieren, während diejenigen, die sich dem Ruhestand nähern, einen höheren Prozentsatz in Anleihen für Stabilität und Einkommen allokieren könnten.

Eine beliebte Variante dieser Idee kann das Vier-Fonds-Portfolio sein, das durch Hinzufügen von REITs wie VNQ (Vanguard Real Estate ETF) erstellt wird. Es bietet Exposure zum Immobilienmarkt, was Einkommen generieren und das Portfolio weiter diversifizieren kann.

| Asset | % | |

|---|---|---|

| VTI | Vanguard Total Stock Market ETF | 35% |

| VXUS | Vanguard Total International Stock ETF | 25% |

| BND | Vanguard Total Bond Market ETF | 25% |

| VNQ | Vanguard Real Estate ETF | 15% |

Dividenden-fokussiertes Portfolio

Einige FIRE-Anhänger konzentrieren sich auf dividendenstarke Aktien oder dividendenfokussierte ETFs, um passives Einkommen vor und während des frühen Ruhestands zu generieren. Häufige ETF-Optionen umfassen:

| Asset | % | |

|---|---|---|

| VYM | Vanguard High Dividend Yield ETF | 50% |

| SCHD | Schwab U.S. Dividend Equity ETF | 30% |

| HDV | iShares Core High Dividend ETF | 20% |

Diese Strategie hilft, Cashflow für Lebenshaltungskosten zu schaffen, ohne so oft Vermögenswerte verkaufen zu müssen. Sie spricht viele Menschen an, da Dividenden Einkommen auf eine psychologisch angenehmere Weise bieten. Der Nachteil ist, dass trotz der guten Theorie, Dividendenaktien historisch gesehen nicht so schnell wachsen wie wachstumsorientierte Aktien oder der breitere Marktindex.

Mehr zum Dividenden-Portfolio →

Wachstumsorientiertes Portfolio

Eine beliebte Wahl für diejenigen mit dem Wunsch, so früh wie möglich in den Ruhestand zu gehen, ist die Konzentration auf Wachstumssektoren wie Technologie oder Innovation, wobei QQQ die beliebteste Wahl ist. Es ist nicht schwer zu verstehen, warum. QQQ folgt dem NASDAQ-100 Index, der aus 100 der größten nicht-finanziellen Unternehmen besteht, die an der NASDAQ-Börse gelistet sind. Dazu gehören einige der größten Namen der Technologiebranche wie Apple und Alphabet (Google).

| Asset | % | |

|---|---|---|

| QQQ | Invesco QQQ Trust | 100% |

Auf dem Chart performt QQQ konsequent besser als VOO, welches besser als VTI performt, welches wiederum besser als VT performt. Natürlich setzt das voraus, dass sich der Markt in Zukunft ähnlich verhalten wird, was nicht so neutral ist wie der Kauf von VT. Es gibt jedoch auch viele Gründe zu erwarten, dass QQQ weiterhin schneller wachsen wird als der Rest der Wirtschaft, insbesondere weil es alle Unternehmen enthält, die die KI-Revolution vorantreiben. Aus dieser Perspektive könnten Sie sogar noch besser abschneiden, wenn Sie nur diese KI-Giganten auswählen: Apple, Microsoft, Amazon, Alphabet, Tesla, NVIDIA und Meta.

Oder, mit Fokus auf einzelne Tech-Giganten:

| Unternehmen | % | |

|---|---|---|

| AAPL | Apple Inc. | 10% |

| MSFT | Microsoft Corporation | 10% |

| GOOG | Alphabet Inc. | 10% |

| INTC | Intel Corporation | 10% |

| GILD | Gilead Sciences Inc. | 10% |

| FB | 10% | |

| AMZN | Amazon.com, Inc. | 10% |

| CSCO | Cisco Systems Inc. | 10% |

| QCOM | Qualcomm Incorporated | 10% |

| GOOGL | Alphabet Inc. | 10% |

Also, potenziell größere Gewinne oder Diversifikation? Das müssen Sie selbst entscheiden. Durch einen stärkeren Fokus setzen Sie sich sektorspezifischen Risiken aus; durch mehr Neutralität verzichten Sie auf potenzielle Gewinne. Die meisten Anleger wählen etwas in der Mitte dieser Skala. Wir werden darauf zurückkommen, wenn wir über Risiko sprechen.

Alternative Portfolios

Barbell Portfolio

Ein etwas anderes Ziel kann mit der Barbell-Strategie erreicht werden, die risikoreichere Wachstumswerte wie QQQ mit Sicherheitswerten wie Anleihen kombiniert. Ein solches Portfolio kann ähnliche Gewinne wie ein breiter Marktindex bieten, aber den maximalen Verlust begrenzen. Ob diese Strategie besser ist als die Investition in den breiten Marktindex, hängt davon ab, ob die zukünftige Performance der von Ihnen gewählten Wachstumswerte auch größer sein wird als der breite Index.

| Asset | % | |

|---|---|---|

| QQQ | Invesco QQQ Trust | 50% |

| BND | Vanguard Total Bond Market ETF | 50% |

All-Weather Portfolio

Während die meisten Experten einfach empfehlen, in Aktien zu investieren, suchen einige FIRE-Enthusiasten nach Schutz vor verschiedenen Arten von Risiken. Durch die Kombination verschiedener Anlageklassen können Sie ein Portfolio erstellen, das in Szenarien, in denen der Aktienmarkt fällt, besser performt. Das ursprüngliche All Weather Portfolio wurde von Ray Dalio vorgeschlagen und enthält 30% in Aktien, 55% in festverzinslichen Wertpapieren und 15% in Rohstoffen.

| Asset | % | |

|---|---|---|

| VTI | Vanguard Total Stock Market ETF | 30% |

| TLT | iShares 20+ Year Treasury Bond ETF | 40% |

| IEI | iShares 3-7 Year Treasury Bond ETF | 15% |

| GLD | SPDR Gold Shares | 7.5% |

| DBC | Invesco DB Commodity Index Tracking Fund | 7.5% |

Dalios Portfolio ist defensiver und versucht, alle potentiellen Probleme zu neutralisieren. Wie Sie sehen können, verhält es sich während Crashs gut, aber auf Kosten von sehr geringem Wachstum.

FIRE + Krypto

NEU! Unsere Tiefenanalyse der Radikalen Portfolio-Theorie von Jeff Park ist ein absolutes Muss für Investoren in digitale Vermögenswerte.

Das Hinzufügen von Krypto zu einem Rentenportfolio ist für viele immer noch ein kontroverses Thema, aber bei Deltabadger lieben wir Bitcoin, also hier ist alles, was Sie wissen müssen:

Es gibt keinen breiten “Krypto-ETF” (derzeit), aber Bitcoin verhält sich wie einer, hat ETFs in einigen Märkten und ist wahrscheinlich der einzige Vermögenswert, der für diese Strategie in Betracht gezogen werden sollte. Wenn Sie planen, Ihr Portfolio umzuschichten, ist ein ETF die bessere Option; das direkte Halten von Bitcoin auf Ihrer Hardware-Wallet bietet jedoch Schutz vor einigen “extremeren” Szenarien wie der Beschlagnahme von Bankkonten.

Mehrere Bitcoin-Zyklen zeigen eine sehr hohe Korrelation mit anderen Kryptowährungen, was es zu einer fragwürdigen Idee macht, zwischen verschiedenen Krypto-Assets zu diversifizieren, ganz zu schweigen von den Totalkollapsen vieler von ihnen. Dieses Bild könnte sich in Zukunft ändern, insbesondere wenn wir mehr Krypto-ETFs sehen. Es ist jedoch erwähnenswert, dass Projekte wie Solana zentralisiert sind und eine juristische Person hinter sich haben, sodass Wetten auf sie mit Risiken verbunden sein können, die dem Aktien-Picking einzelner Unternehmen ähneln.

Bitcoin ist nicht risikofrei. Es ist ein neuer Vermögenswert, den es vor 20 Jahren noch nicht gab, und die Zukunft ist unbekannt. Es ist einzigartigen Bedrohungen wie regulatorischen Risiken ausgesetzt (obwohl der ETF seinen rechtlichen Status im Finanzrahmen bestätigt). Das gesagt, bietet es nicht nur Diversifikation als neue unkorrelierte Anlageklasse und hohe bargeldähnliche Liquidität, sondern bleibt auch der best performende Makro-Asset seit über einem Jahrzehnt.

| Asset | % | |

|---|---|---|

| VTI | Vanguard Total Stock Market ETF | 70% |

| VXUS | Vanguard Total International Stock ETF | 20% |

| BTC | Bitcoin | 10% |

Egal, ob Sie sich für ETFs oder den direkten Besitz von Bitcoin entscheiden, Beständigkeit ist wichtiger als das Timing. Ein Krypto-DCA-Bot kann Ihre Bitcoin-Akkumulationsstrategie automatisieren und sicherstellen, dass Sie Ihre Allokationsziele unabhängig von den Marktbedingungen einhalten.

Sprechen wir über Risiko

Es gibt viele Optionen zwischen dem einfachen Kauf des VT ETF und dem All-in auf Bitcoin und trendigen Tech-Giganten. Experten sagen, dass das ideale Portfolio von Ihrer Risikotoleranz abhängt, aber was bedeutet das überhaupt? Für viele ist das Ziel nicht nur eine einzige Ruhestandszahl, sondern das Erreichen von Meilensteinen auf dem Weg dorthin. Einer der wichtigsten ist Coast FIRE: der Punkt, an dem Sie genug investiert haben, dass es ohne weitere Beiträge zu einem traditionellen Ruhestand heranwächst. Die Kenntnis dieser Zahl, die Sie mit einem Coast-FIRE-Rechner ermitteln können, kann Ihren Risikoansatz erheblich verändern.

Es gibt kein perfekt neutrales Portfolio. Selbst wenn Sie nur VT kaufen, akzeptieren Sie eine gewisse Allokation von Vermögenswerten, die nicht perfekt neutral ist und immer noch mehr Gewicht auf den US-Markt legt. Andererseits werden Goldkäfer und Bitcoin-Maximalisten auf verschiedene systemische Risiken hinweisen, die das Vertrauen auf Aktien und Staatsanleihen riskant machen.

Ich würde an einer anderen Stelle beginnen.

Wie lange kann ein Bärenmarkt dauern?

Wenn wir über langfristige Investitionen sprechen, brauchen Sie eine andere Perspektive auf die Marktvolatilität. Der längste Bärenmarkt in der Geschichte dauerte drei Jahre, von 1946 bis 1949. Unter Berücksichtigung der letzten 12 Bärenmärkte beträgt die durchschnittliche Länge eines Bärenmarktes nur etwa 14 Monate. Es dauert in der Regel mindestens genauso lange, bis der Markt wieder dort ist, wo er war. Wenn man sich also die jüngsten Beispiele ansieht:

Es dauerte 6 Jahre, um sich vollständig vom DOTCOM-Crash zu erholen, und fast 5 Jahre, um sich von der Krise von 2008 zu erholen. Wenn Sie ein unglücklicher Anleger gewesen wären, der von 2001 bis 2011 Aktien gehalten hätte, hätte Ihr Portfolio keine Wachstum gesehen.

Aber das ist nur die halbe Geschichte, denn…

Dollar-Cost Averaging ändert alles

Wenn Sie monatlich von jedem Gehaltsscheck zu Ihrem Rentenkonto beitragen, nutzen Sie effektiv Dollar-Cost Averaging (DCA), und der “Crash” ermöglicht es Ihnen, Vermögenswerte zu besseren Preisen zu kaufen. Tatsächlich würden Sie am Ende dieser 10 Jahre deutlich im Gewinn sein. Sie würden sogar besser abschneiden als beim Halten von Anleihen. Langfristiges Investieren in ETFs, die Marktindizes folgen, ist nicht besonders riskant. Was die Menschen mit “Risikotoleranz” meinen, ist der psychologische Aspekt des Investierens – wie reagieren Sie auf Marktschwankungen? Das ist eine berechtigte Frage. Wenn Sie jedoch nur die Zahlen betrachten, sind für einen Zeitraum von 10+ Jahren selbst stärker fokussierte Indizes ausreichend sicher.

Anleihen sind nicht FIRE, aber die Bucket-Strategie wird später helfen

Während Anleihen Schutz vor kurzfristiger Volatilität bieten, verlangsamen sie Sie langfristig. Solange Sie noch Jahre bis zur Rente haben, stecken Sie Ihr gesamtes Kapital in produktivere Vermögenswerte.

Sind Anleihen also nur Zeitverschwendung?

Keineswegs! Sobald Sie Ihre “Zahl” erreicht haben (oder ihr nahe kommen), ist kurzfristiger Schutz für Ihr Kapital sehr wichtig. Nach dem Ruhestand wechseln Sie zu einer Bucket-Strategie:

- Kurzfristiger Bucket: Bargeld oder kurzfristige Anleihen für Lebenshaltungskosten in den nächsten 1-2 Jahren.

- Mittelfristiger Bucket: Anleihen oder ausgewogene Fonds für Ausgaben in 3-10 Jahren.

- Langfristiger Bucket: Aktien (VTI, VXUS usw.) für Wachstum über 10+ Jahre.

Für die kurze Frist haben Sie Barreserven oder Schatzwechsel. Schließen Sie sie aus Ihrem Portfolio aus. Sie sollten von Ihren Ausgaben abhängen und einen Sicherheitspuffer für mindestens einige Monate im Voraus bieten.

Sequence-of-Returns Risiko

Besonders relevant für FIRE ist das Sequence-of-Returns-Risiko – das Risiko, zu Beginn eines Abschwungs in den Ruhestand zu gehen. Eine der gängigen Strategien ist, das Portfolio schrittweise von aggressiver zu defensiver zu migrieren, wenn Sie sich dem Ruhestand nähern. Was bedeutet das?

Stellen Sie sich vor, dass Sie im Ruhestand planen, 20% Ihres Kapitals in Anleihen zu halten. Zehn Jahre vor Ihrem Rentenziel beginnen Sie, jährlich 2% Anleihen zur Mischung hinzuzufügen und ändern allmählich das Risikoprofil.

Gold und Bitcoin

Die gängige Meinung unter Aktienanlegern ist, dass Gold “nicht produktiv” ist. In Zeiten des Wohlstands ist es leicht, diese Perspektive zu übernehmen und diesen “langweiligen alten Vermögenswert” zu vergessen.

Gold glänzt mehr als Sie denken

Schauen wir jedoch auf die lange Sicht. Wenn Sie den Goldpreis mit der Performance von VTI seit der DOTCOM-Blase vergleichen, werden Sie feststellen, dass es den Markt massiv übertrifft und das Geld im Vergleich zu dem, was Sie mit einer Investition in den Index verdienen würden, im Grunde verdoppelt hat.

Warum ignorieren also so viele Menschen Gold?

Es gibt Zeiten, wie die Zeit ab 2011, in denen der Markt ein Jahrzehnt lang gestiegen ist, während Gold stagnierte. Aber gleichzeitig, wann immer der Markt abstürzte: DOTCOM, 2008, COVID… Gold schützte Ihr Portfolio massiv.

Ich lade Sie ein, nicht dogmatisch über Gold zu sein und einfach die historischen Daten zu betrachten. Durch das Hinzufügen von Gold zu Ihrem Portfolio können Sie bessere Sicherheit erreichen, ohne auf all die Gewinne zu verzichten, die Anleihen wegnehmen. Gold glänzt besonders bei Barbell-Strategien. Wenn Sie QQQ und GLD kombinieren, scheinen Sie das Beste aus beiden Welten zu bekommen.

| Asset | % | |

|---|---|---|

| QQQ | Invesco QQQ Trust | 60% |

| GLD | SPDR Gold Shares | 40% |

Ist Bitcoin das neue Gold?

Dann haben wir Bitcoin, das viele als “Gold 2.0” betrachten. Bei Deltabadger lieben wir Bitcoin, und es ist Teil unserer DNA.

Das gesagt, Bitcoin ist ein echter Joker. Als der volatilste Makro-Asset ist es schwer, es als Schutz vor einigen Marktphasen zu behandeln. Andererseits war das Wachstum von Bitcoin so spektakulär, dass selbst ein bisschen davon im Portfolio das Diagramm vollständig dominiert.

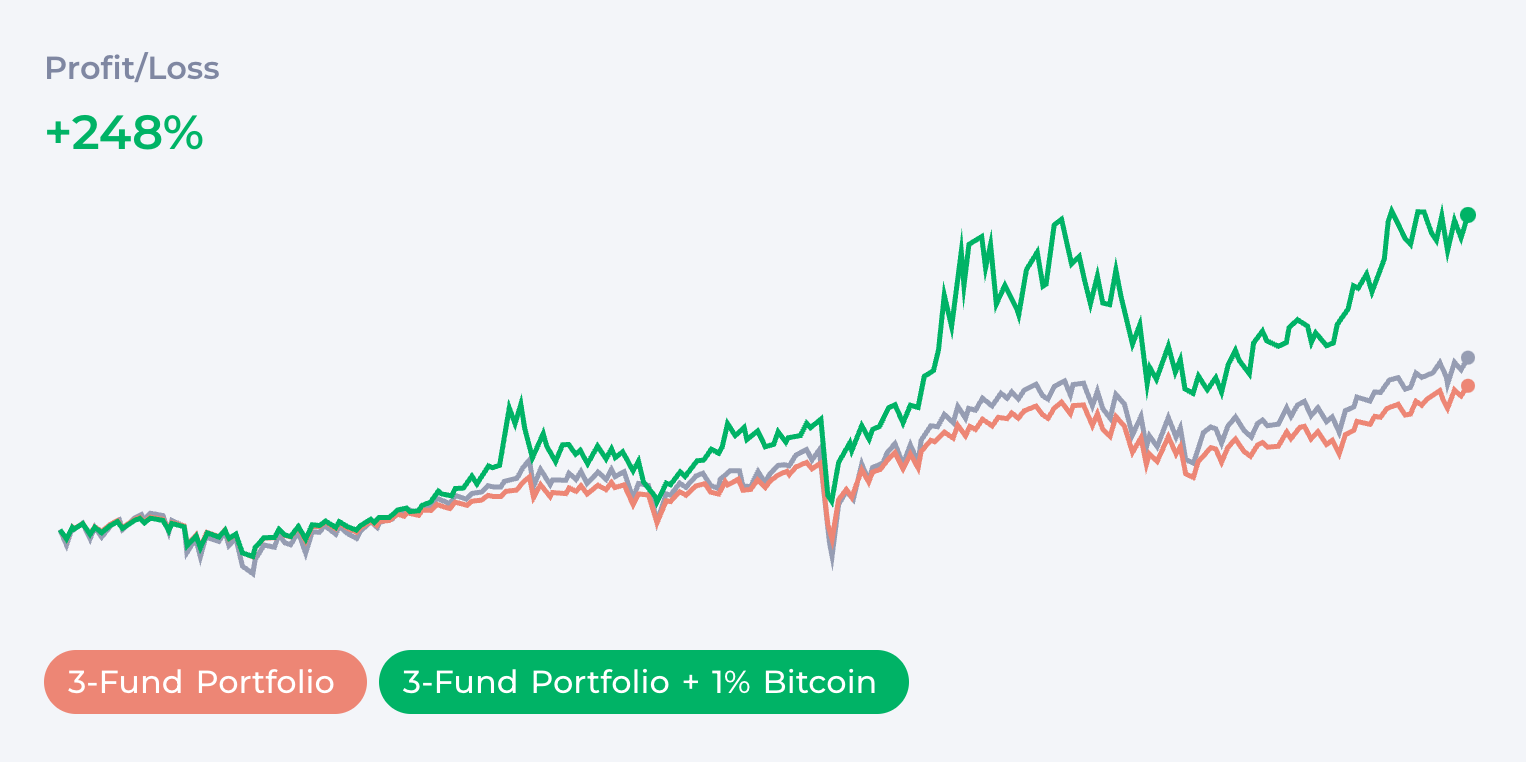

Erinnern Sie sich an das klassische 3-Fonds-Portfolio vom Anfang dieses Artikels? Durch Hinzufügen von nur 1% Bitcoin verdreifachte sich das Geld mit einem auf 1% begrenzten Risiko. Ich würde sagen, es ist das Risiko wert, selbst für die konservativsten Anleger.

| Asset | % | |

|---|---|---|

| VTI | Vanguard Total Stock Market ETF | 40% |

| VXUS | Vanguard Total International Stock ETF | 30% |

| BND | Vanguard Total Bond Market ETF | 29% |

| BTC | Bitcoin | 1% |

Wie bei der Diskussion über das Aktienrisiko, denken Sie daran, dass der richtige Weg zum Aufbau Ihrer Position Dollar-Cost Averaging ist, was Ihr Risikoexposition deutlich verringert.

Hungrig nach mehr? Lesen Sie den dedizierten Artikel, der den Fall für unsere extreme Version des “FIRE-Portfolios” präsentiert – nichts für schwache Nerven.

Portfolio Rebalancing

Während der Aktienmarkt stark korreliert ist und oft alle Indizes sich gemeinsam bewegen, können Sie, wenn Sie verschiedene Anlageklassen wie Gold und Bitcoin hinzufügen, Momente signifikanter Divergenz erleben, in denen ein Vermögenswert steigt und andere fallen oder seitwärts gehen.

Das schafft sowohl den Bedarf als auch die Möglichkeit für Rebalancing, was zusätzlich die Stabilität Ihres Portfolios erhöhen kann. Wenn Sie feststellen, dass Bitcoin, das 2% Ihres Portfolios ausmachen soll, jetzt 3% oder 4% ist, verkaufen Sie die Differenz und legen Sie sie zurück in andere Vermögenswerte. Auf diese Weise bleibt nicht nur Ihre Exposition gegenüber seiner Volatilität unter Kontrolle, sondern Sie haben auch die Möglichkeit, unterwegs einige Gewinne zu sammeln.

Rebalancing ist ein großes Thema, das einen eigenen Artikel verdient. Denken Sie daran, dass Rebalancing Sie der Kapitalertragssteuer aussetzen kann. Suchen Sie nach Lösungen wie Roth IRA, die es Ihnen ermöglichen, dies zu vermeiden und die Effizienz des Rebalancings deutlich zu verbessern.

Fazit

Ich habe versucht, alle beliebten Ansätze für Rentenportfolios kurz zu behandeln, und hoffentlich haben Sie etwas Nützliches für sich gefunden. In zukünftigen Artikeln werden wir tiefer in die Nuancen vieler hier angesprochener Themen eintauchen.

Fühlt sich das überwältigend an? Der Aufbau eines Portfolios kann eine lebenslange Reise sein. Beginnen Sie einfach: Eröffnen Sie Ihr Depotkonto und beginnen Sie mit Dollar-Cost Averaging in VOO. Sie sind bereits auf dem richtigen Weg.

Fußnoten

FAQ

Was ist die 4%-Regel bei FIRE? +

Die 4%-Regel besagt, dass Sie jährlich 4% Ihrer Ersparnisse im Ruhestand entnehmen können und Ihr Geld für immer (oder mindestens 30 Jahre) reichen sollte. Daher kommt auch die '25er-Regel' (25 x 4% = 100%).

Wie kann ich mit 35 in Rente gehen? +

Um mit 35 in Rente zu gehen, müssen Sie viel sparen – etwa 50-70% Ihres Einkommens – und aggressiv in Aktien investieren. Bitcoin kann auch helfen, aber vermeiden Sie Spekulationen mit kleinen Kryptos und einzelnen Aktien. 'Sicher' ist besser als 'schnell... vielleicht'.

Ist ein 60/40-Portfolio gut für FIRE? +

Das 60/40-Portfolio teilt Ihr Geld auf: 60% in Aktien für Vermögenswachstum und 40% in Anleihen für Sicherheit. Es war eine beliebte konservative Strategie. Ist es eine gute Strategie für FIRE? Nein. Beginnen Sie erst dann mit dem Kauf von Anleihen, wenn Sie Ihr Rentenziel bereits erreicht haben.

Was ist die 110-Altersregel? +

Die 110-Altersregel hilft Ihnen, basierend auf Ihrem Alter zu bestimmen, wie viel Sie in Aktien investieren sollten. Subtrahieren Sie einfach Ihr Alter von 110. Wenn Sie 30 sind, würden Sie 80% in Aktien und den Rest in Anleihen investieren. Es ist eine einfache Methode zur Anpassung mit zunehmendem Alter. Gut für FIRE? Definitiv nicht. Überlassen Sie das Ihren Großeltern.

Was ist die 60/20/20-Regel für Portfolios? +

Diese teilt Ihre Investitionen in 60% Aktien für Wachstum, 20% Anleihen für Sicherheit und 20% in andere Dinge wie Immobilien oder Gold für Diversifikation auf. Es geht darum, Ihr Geld zu streuen. Ein klassisches 3-Fund Portfolio. Lesen Sie oben über die Vor- und Nachteile.

Wie sollte ein ausgewogenes Portfolio aussehen? +

Ein ausgewogenes Portfolio mischt nicht korrelierte Vermögenswerte: Aktien, Anleihen, Gold, Bitcoin... Sie verstehen die Idee. Eine Sammlung von Altcoins oder Aktien zusammenzustellen ist weder 'ausgewogen' noch 'diversifiziert'.

Was ist die 7-Jahres-Regel beim Investieren? +

Die 7-Jahres-Regel besagt, dass sich Ihr Geld etwa alle 7 Jahre verdoppelt, wenn Sie es lange genug am Aktienmarkt lassen (basierend auf einer durchschnittlichen jährlichen Rendite von 10%).

—

Disclaimer: Dieser Artikel dient nur zu Informationszwecken und stellt keine Finanzberatung dar. Investitionen sind mit Risiken verbunden, einschließlich des möglichen Verlusts des eingesetzten Kapitals. Führen Sie immer Ihre eigene Recherche durch, bevor Sie Anlageentscheidungen treffen.